稳定币赛道:模式、运行原理、趋势及香港稳定币的思考

来源:Aiying Payment Compliance

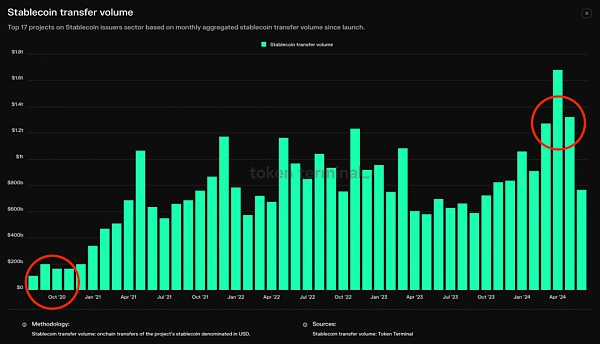

从Token Terminal的数据可以看到过去四年间,月度稳定币转账量增长了十倍,从每月1000亿美元增加到1万亿美元在2024年6月20日这一天,整个加密货币市场的总交易量为743.91亿美元,而稳定币占了其中的60.13%,约为447.1亿美元。其中,USDT(Tether)是使用最多的,市值为1122.4亿美元,占所有稳定币总值的69.5%。在6月20日当天,USDT的交易量达到了348.4亿美元,占当天总交易量的46.85%。

稳定币(stablecoins),作为加密货币市场中的一种重要存在,其基本定义是与法定货币或其他资产挂钩,以实现价值稳定的加密货币。国际清算银行(Bank of International Settlements)将稳定币定义为“价值与法定货币或其他资产挂钩的加密货币”。这种设计旨在使稳定币能够相对于挂钩的特定资产或一揽子资产保持稳定的价值,从而实现稳定的价值存储和交换媒介。这种机制与金本位制度非常相似,但因其发行在区块链上,还具备加密资产的去中心化、点对点交易、无需中央银行清算和不可篡改的特点。

Aiying艾盈这篇报告将深入探讨稳定币的定义及其主要模式,分析当前市场全貌及竞争态势,重点介绍法币抵押、加密资产抵押和算法稳定币的运作原理、优劣势,以及不同类型稳定币在市场中的表现和未来发展前景。

一、稳定币的定义及主要模式

1、基本定义:锚定法币,价值稳定

稳定币(stablecoins)从字面理解就是价值稳定的加密货币,国际清算银行(Bank of International Settlements)对稳定币的定义是:价值与法定货币或其他资产挂钩的加密货币。延伸而言,稳定币的主要设立目的是其相对于挂钩的特定资产或一揽子资产保持稳定的价值,以实现稳定的价值存储和交换媒介,这点上其实与金本位制度非常相似。由于其发行在区块链上,因此也具有加密资产的去中心化、点对点、无需经中央银行清算、不可篡改特性。

稳定币的价值稳定与传统央行追求法币的币值稳定的主要区别在于,稳定币追求的是相对于法币的汇率平价,而法币的币值追求的则是跨期购买力的稳定。更通俗的说,稳定币本质上希望锚定法币体系,以此实现代币价值的稳定。

2、主要模式:抵押资产与中心化程度为主要区分

对于稳定币而言,如果想要确保法币体系的锚定,按照底层资产的背书实现上,分为抵押和无抵押两类,从发行上又分为中心化和去中心化两种。对于价值稳定而言,使用现实世界的有价资产作为抵押品,进而发行稳定币,达到与法币锚定是最容易也是相对安全的实现方式,较高的抵押率意味着充足的偿付能力。按照抵押品的分类,进一步细化为法币抵押、加密资产抵押、其它支持资产抵押。

具体可以有如下细分方式:

从上表可以看出,从基本的运作模式而言,稳定币的价值稳定主要依赖抵押资产或者算法调控的方式让稳定币的币价稳定在一个可控的法币兑换区间。关键不在于币价波动,而是如何合理的修正这种波动,使之在稳定区间运行。

二、稳定币市场全貌及竞争态势

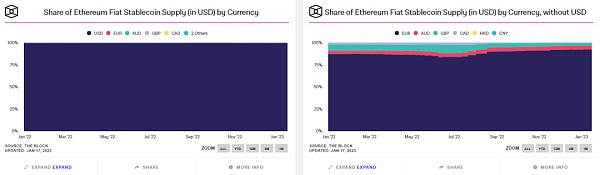

1、从锚定法币来看:美元几乎占据了全部市场

从锚定价格来看,除了 PAXG 等锚定黄金价格外,99%的稳定币均为 1:1锚定美元,也有锚定其它法币的稳定币,如锚定欧元的 EURT,市值 3800 万美元,日元的如 GYEN,目前市值仅有 1400 万美元;锚定印尼盾的 IDRT,市值为 1100 万美元。整体市值非常少。

锚定美元的稳定币目前占比维持在 99.3%左右,剩余主要由欧元、澳元、英镑、加元、港元、人民币等。

稳定币锚定法币市占率Source:The Block

2、从市占率和市值:USDT 是绝对霸主,USDC 奋起直追

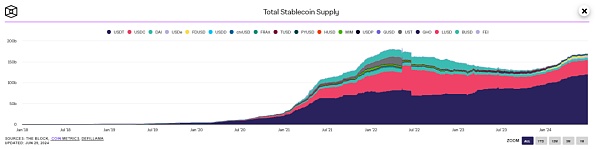

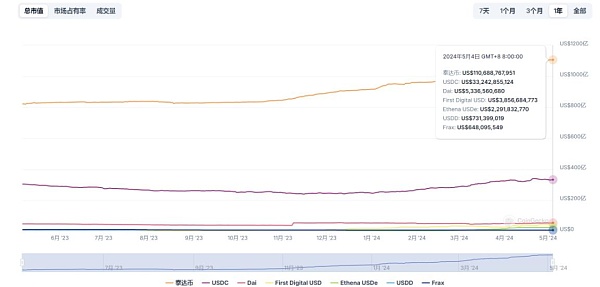

稳定币发行量是行情息息相关,从监测数据可以看到,整体上呈现发行量持续增长,但在上一轮牛转熊期间(2022 年 3 月)有所回落,目前正处于边际发行上行阶段,同步也预示当前的牛市.

图表 3:稳定币历史发行情况(Source:The Block)

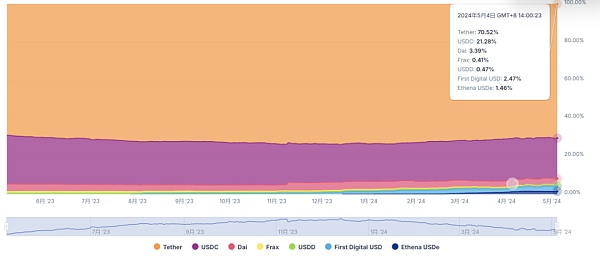

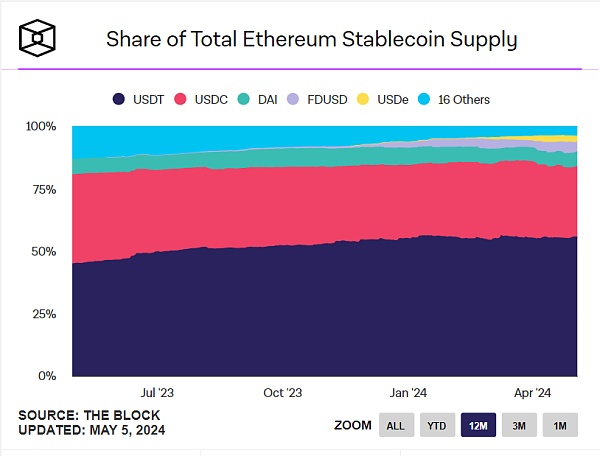

根据 coingecko 的最新数据,截至到 5 月 4 日,目前稳定币赛道中,USDT市占率 70.5%,其次为 USDC21.3%、DAI 3.39%、FDUSD 2.5%、FRAX0.41%。

图表 4:稳定币赛道市占率情况Source:coingecko

此外从市值来看,目前全部稳定币市值为 1600 亿美元+,其中 USDT 遥遥领先,且增长稳定,目前市值超 1100 亿美元,USDC 市值平稳上升,为 330 亿美元+,但较 USDT 仍有差距,其它稳定币则基本保持稳定。

图表 5:主流稳定币的市值Source:Coingecko

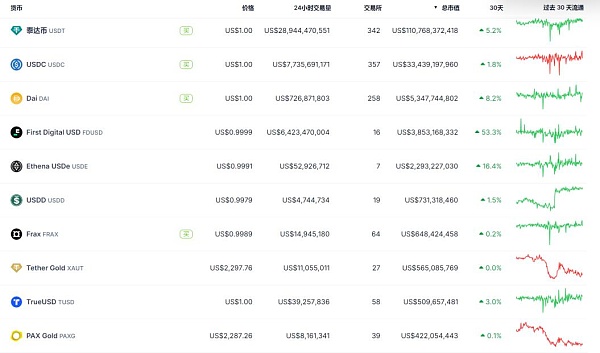

3、从市值前十看:法币抵押稳定币占据绝对龙头,涵盖各类型稳定币

从目前前十的主流稳定币看,中心化的美元抵押稳定币主要由USDT\USDC\FDUSD 等广义抵押率基本大于 100%;DAI 作为去中心化的加密资产抵押稳定币;USDe 为合成美元,抵押物为加密资产;FRAX 为算法稳定币、PAXG 为黄金抵押的稳定币。

图表 6:主流稳定币的市值Source:Coingecko

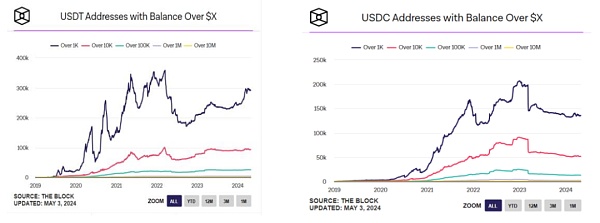

4、从持币地址看:USDT 整体平稳,USDC 近期有所乏力

从二者持币地址变化可以明显看到,二者持币地址的暴跌均是因为与美元脱锚,2023 年 3 月 11 日 USDC 受到 SVB 暴雷事件影响,一度与美元脱锚,一度跌至 0.88 左右,导致持币地址快速下降,虽然后续收复失地,但持币地址再次被 USDT 拉开。

图表 7:USDT vs USDC 持币地址变化Source:The Block

从上图可以看到,USDC 在脱锚事件发生后,其地址从大于 1000 美元到大于 1000 万美金地址均全面减少。较峰值下降约 30%,与之对应的则是 USDT稳步上升。

三、主流稳定币的运作原理,优劣势是什么?

接上分析,目前主流的稳定币主要按照抵押资产类型及发行的中心化程度进行区分,通常说来,以法币抵押的多为中心化发行,目前也占据市场主流;以加密资产抵押或算法型稳定币多为去中心化发行,每一赛道均有其龙头。每一个稳定币的设计框架都有其优劣势。

1、法币抵押稳定币(USDT\USDC)

1)USDT 的主要运作原理

基本介绍:

2014 年 iFinex 旗下的 Tether 公司创设了稳定币 USDT,同时该公司旗下还拥有加密货币交易所 Bitfinex,注册地均在英属维京群岛,总部位于香港,Tether 总部位于新加坡。目前的 CEO 为 Paolo Ardoino(公司原 CTO),意大利人,早期主要是为对冲基金开发交易系统,2014 年加入 Bitfinex 任高管,2017 年加入 Tether,目前拥有 Tether20%的股份。

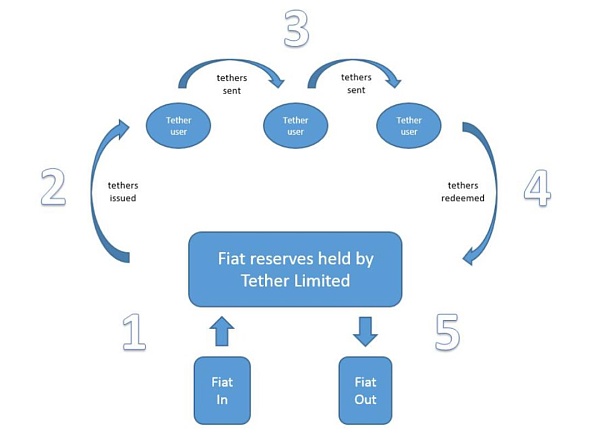

发行及流通:

主要分五步,第一步用户将美元存入 Tether 的银行账户;第二步则是Tether 为用户创建其对应的 Tether 账户,并在其账户中铸造对应价值的USDT;第三步则是户之间的交易流通;第四步为赎回阶段,若用户赎回美元,需将 USDT 交给 Tether 公司,第五步则是 Tether 销毁对应价值的 USDT,同时美元返还给用户的银行账户。

图表 8:USDT 发行、交易、流通、回收全流程Source:Tether 公司白皮书

技术实现:

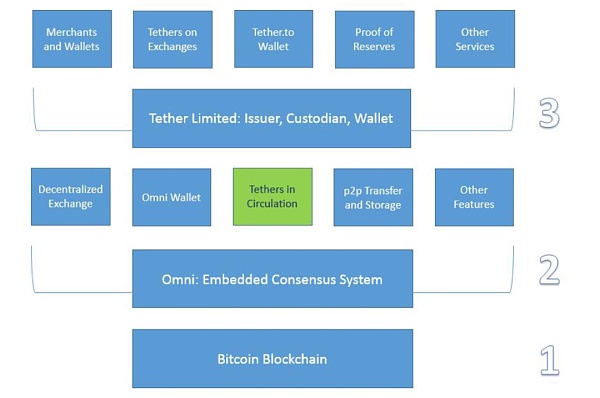

Tether 发行 USDT 要实现上述流程需要区块链技术的嵌入,整体的技术架构上并不复杂,主要分为三层。

第一层是区块链主网,早期主要是比特币区块链,目前已扩展至 200+公链,USDT 的交易账簿通过 Omni 层协议嵌入区块链中。

第二层是 Omni 层协议(Omni Layer Protocol),该协议主要是服务于比特币区块链,用于铸造、交易和存储 USDT。2019 年以后 USDT 铸造已经陆续转向了波场和以太坊,主要运用的是 TRC-20 及 ERC-20 协议。

第三层是 Tether 公司,主要是负责发行以及抵押资产的管理、审计等

图表 9:USDT 技术实现架构(以比特币网络为例)Source:Tether 公司白皮书

在上述发行和技术实现上,最为根本的则是 Tether 运行的储备证明机制(Proof of Reserves),具体就是只要铸造一个 USDT,对应的 Tether 公司必须增加 1 美元的储备,换言之,其发行铸造 USDT,对应抵押物要同等增加 1 美元,确保 100%等值抵押。

资产(抵押物)储备情况:

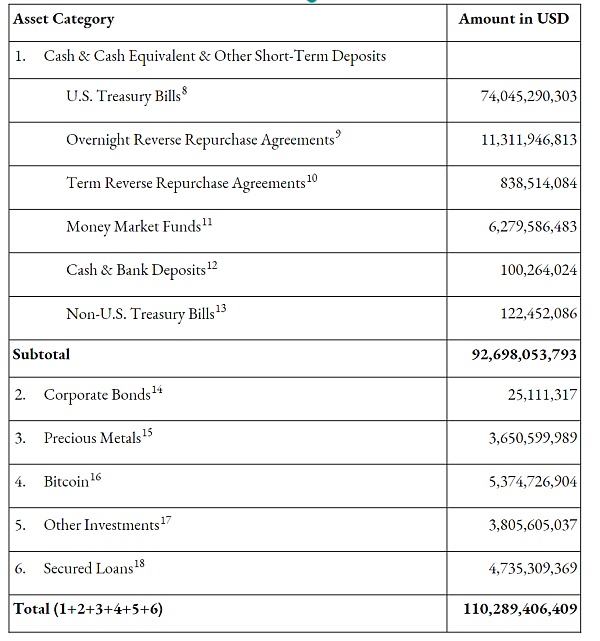

目前总的资产储备 1100 亿美元+,这与其目前的市值维持一致。从资产的储备类别看;现金及现金等价物占比 83%,其它占比 17%。

细分来看,现金及现金等价物中,短期美国国债占比最高约 80%,其次为隔夜逆回购协议接近 12%,剩余则为货币市场基金、现金及银行存款、定期回购协议、非美国国债构成。在其它资产类别中,主要为比特币、高等级公司债券、贵金属、抵押贷款构成,其中比特币和抵押贷款占比较大。

图表 10:Tether 资产储备构成(数据截至 2024 年一季度)Source:Tether 官网

此外,通过过去三年的审计报告可以看出,Tether 公司在资产储备上,紧跟外部宏观环境,美国短期国债、货币市场基金等占比持续扩大、同时调降了公司债券,现金及银行存款。此外,由于其资产的期限不同,这是最容易导致做空 USDT 发生的情形,审计报告揭露的数据看,目前其持有的国债和定期回购协议均属于超短期,小于 90 天,唯一较长的则是公司债券和非美国国债,期限为 150 天和 250 天以内。

这些储备资产的配置间接的提高了其资产运营的收益,同时也进一步降低了其风险系数,资产安全性进一步提高,特别是期限缩短,有利地防止了因为期限错配导致的做空。

盈利模式:

成本端:极少数的技术和运维人员,边际成本极低

收入端:注册 KYC 后的服务费(150 美元/人),出入金手续费(约0.1%),利息收入(如短期国债 4-5%的收益,但其成本为 0,其他还有贷款利息收入)、托管费(部分机构托管在 Tether 的费用。2024 年一季度,Tether 宣布其一季度净利润为 45 亿美元,创历史新高,但其员工人数仅为 100 人左右,与之同等利润的高盛、摩根,人员数量都为 5万人以上。赚钱效率非常罕见。

2)USDC 的主要运作原理

与 USDT 类似,USDC 的主要发行、流通及技术实现都是类似的,为1USDC 挂钩 1 美元,由 Coinbase 和 Circle 于 2018 年创建的稳定币,时间上晚于 USDT,但在具体的运作细节上,整体上有一定的区别:

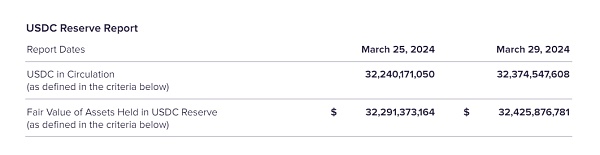

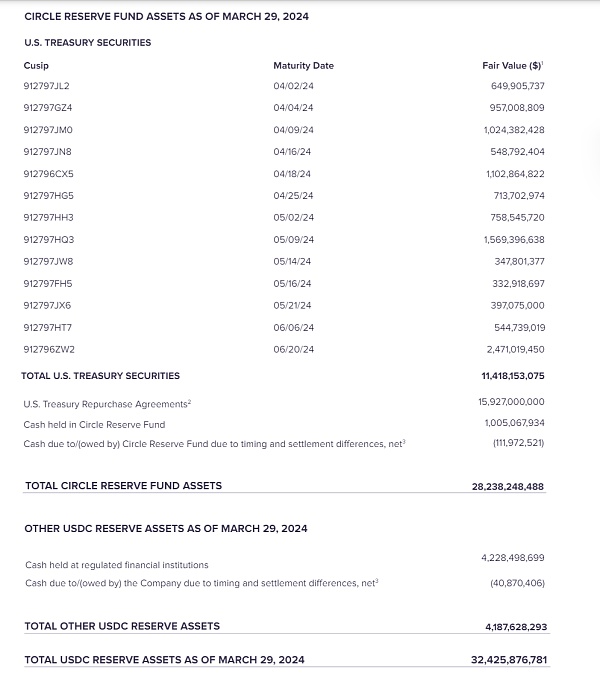

资产储备透明度更高:相比较 USDT 按季度披露资产储备情况,USDC 每月会披露其资产情况。每年均会由第三方审计机构对资产储备进行审计,早期主要是 Grant Thornton,2023 年更改为德勤公司。截至 2024 年 3 月披露信息,流通中 USDC 为 322 亿美元,circle 等值资产约为 322 亿美元。基本持平。

图表 11:USDT 发行、交易、流通、回收全流程

资产储备多为短期国债和现金,期限更短,较 USDT 流动性更高:相较于USDT 仅披露国债整体期限,USDC 会公布其主要国债资产的到期日,根据 3月份披露数据,期限均在 3 个月以内,最晚的为 6 月份到期的短债,整体规模114 亿美元;此外主要是回购协议、现金储备,加总起来有 282 亿美元,此外尚有 42 亿美元现金,整体均放在由 BlackRock 在 SEC 注册的 CRF(Circle reserve Fund)中,整体上其差不多 95%左右的资产都在 SEC 的监管下,此外由于其资产的现金比例更高,赎回层面的流动性也高于 USDT。

图表 12:USDC 储备资产(截至 2024 年 3 月)Source:Circle 官网

USDC 的创立是在美国监管框架下展开,合法性地位更高:Circle 注册是美国财政部下属金融犯罪执行网络的货币服务业务机构,同时也按照各州对货币传输业务法律展开,整体被监管视为一种预付款方式。相较于 USDT,USDC的储备资产是独立的,假设 Circle 破产,根据纽约银行法和联邦破产法,这些储备资产将受到保护。

USDC 并不直接与个人进行兑换。USDT 对于 10 万美元以上,只要付注册费即可直接与 Tether 进行兑换,但 Circle 是按照客户等级运行。只有其合作伙伴或者 A 类用户(交易所、金融机构)等有资格与 Circle 进行兑换。个人普通用户(B 类)需通过第三方渠道展开(如 coinbase)。此外在利润来源上,USDC 与 USDT 基本雷同,但由于 USDC 资产主要是短期国债和现金,风险敞口比 USDT 更低,因此收益率也相对较低。

3)FDUSD 主要运作原理

在纽约州金融服务部命令加密货币公司 Paxos 停止发行新的 BUSD 后,全球第一大交易所币安也与 2023 年 12 月 15 日停止支持 BUSD 产品,同时公布并将 BUSD 余额自动兑换成 FDUSD,此后 FDUSD 市值一路上涨,在法币抵押的稳定币市场中,占据第三的位置。

基本介绍:

FDUSD 是 FD121(First Digital Labs)在 23 年 6 月推出的锚定美元的稳定币,母公司 First Digital Trust 是一家在香港的合格托管和信托公司,主要从事数字资产的相关业务,于 2017 年由 Legacy Trust 建立,并在 2019 年正式独立出来成为一家完全独立的公共信托公司,而 Legacy Trust 是一家于 1992 年成立的老牌公共信托公司。

运行模式:

FDUSD 基本与 USDT\USDC 的运作模式区别不大,,用户存入美元,发行方铸造出相应数量的 FDUSD。同样,如果取出美元,相应数量的 FDUSD 会进行销毁。FDUSD 的审计机构为 Prescient Assurance(位于纽约的会计事务所,CREST 认证的全球前 20 的安全测试和审计组织),合约审计为派盾。

资产披露及储备情况:

与 USDC 类似,FDUSD 同样是按月披露其资产,其储备资产主要是由香港的一家公共信托公司进行管理,其并未透露储备资产所在金融机构的具体名称,但是明确这些金融机构均是标准普尔评级下 A-2 信用等级。截止到 2024 年 3 月,发行及流通的 FDUSD 为 25 亿美元,对应储备资产也为 25 亿美元。储备资产分类来看,短期国债 18.6 亿美元,最晚到期日为 5月 21 日,固定存款 2.65 亿美元,昨晚期限为 1 个月定期,其它现金资产 1.7 亿美元。整体上均为超短期资产,流动性和即时偿付效应非常高。

4)法币抵押稳定币赛道小结

如果复盘 USDT 及 USDC、FDUSD 前三的法币抵押稳定币,可以明细看到

三条不同的成功路径。简要总结如下:

USDT:1)最大的优势是先发优势,但崛起主要得益于交易所加持及行情爆发。在加密货币的蛮荒时代开始,从早期的比特币区块链到后期的以太坊生态,USDT 当之无愧的先行者,同时也猜准了行情大爆发,如果回顾其持币地址和市值来看,虽然 2014 年成立,但其真正进入崛起是 2017 年,当年除了行情牛市外,USDT 开始了超级增发,被市场诟病操纵比特币价格,但是事后看来,这属于因果倒置,容易被忽略的则是当年一个是中国关闭了虚拟货币,另外更为重要的是则是 USDT 当年同步上线了前三大交易所。2)饱受风险事件攻击,但应对及时得当,快速挽回市场信心。Tether 关联公司 Bitfinex 交易所,一度被外界认为是一家企业,2014-2016 年先后遭到黑客攻击、美国政府罚款,包括 Tether 被富国银行、台湾银行切断国际电汇等事件,甚至一度与美元脱钩,Tether 的主要应对手段就是快速公布其资产储备情况,包括其超额储备和未分配的利润情况,通过财务状况的健康程度,来挽回市场信心,无论是否其资料造假,但从事实上确实非常有力的回应了市场担忧。通过先发优势和数次市场公关,USDT 对消费者形成了极强的消费习惯,目前仍然是出入金最优选的稳定币,包括也是覆盖最全交易所的交易对。

USDC:1)崛起于 USDT 危机之时,透明、受监管、更具流动性的资产储备赢得客户青睐。如果回顾 USDC 的崛起,其持币地址的大增通常对应 USDT持币的下滑,通常均为 USDT 发生风险事件之时,特别是由于其早期是合规交易所 coinbase 的唯一稳定币交易对,这种受监管加持给早期 USDC 市场扩张带来极大的好处,也是其冲击 USDT 第一宝座的主要竞争力。2)由于合规性,Defi 协议更加青睐 USDC,流动性挖矿使得 USDC 迅速起量,链上更占优。2020 年 Maker 引入受监管的稳定币 USDC 之后,USDC 就成为了各大 Defi 协议的首选,目前 MakerDAO、Compound 和 Aave 三大 Defi 协议是 USDC 的主要支持者,这背后除了受到监管的利好之外,更重要的是作为 Defi 协议的抵押品,USDC 相较于 USDT 具有更低的波动。USDC 的胜利可以总结为合规的胜利。但是值得注意的是,由于 USDC 作为合规抵押品,2023 年 8 月,Circle 按照美财政部的指示冻结 Tornado Cash(洗钱指控)的 USDC,这也为去中心化的 Defi 协议是否要过度依赖中心化稳定币埋下了分歧的因子。

FDUSD:1)顶级交易所的加持及隐含的监管合规成为 FDUSD 崛起的主因之一。加密货币 TOP1 交易所币安决定在 2023 年放弃 BUSD,并在当年 7 月转为扶持 FDUSD 作为其 Launchpad 和 Launchpool 流动性挖矿的唯一指定稳定币,得益于币安挖矿及打新的巨大收益,FDUSD 整体市值快速增长,迅速成长为市场排名前三的法币抵押稳定币。FDUSD 的崛起,币安的支持可以说最直接的因素,更为关键的是市场并不缺合法监管的稳定币(USDC),币安的选择更多的考量了香港监管环境及美国对币安的态度,由此作为诞生于香港的FDUSD 就成为了最佳选择。2)场景化、财富效应决定了其增长速率和上限。FDUSD 假设被交易所采用,如果没有合适的应用场景,也很难实现崛起。上线币安后,FDUSD 成为 Launchpool 和 Launchpad 的唯二挖矿加密货币(另一个是 BNB),上线以来,通过 FDUSD 挖矿均值挖矿收益年华接近 70%,这对于短期挖矿的用户而言,是确定较高的收益,仅此一项,就快速拉升了 FDUSD的使用率。

总的来看,仅以法币抵押的稳定币而言,其成功离不开几个重要因素:

是否在监管框架下展开,有利早期获得用户信任。比如 USDC、FDUSD等皆是如此。

是储备证明的审计、安全和透明度上的优势。(如 TUSD 在 2023 年开启实时审计功能,包括使用 chainlink 确保铸币安全等,使这个老的稳定币再次焕发光彩;再如 USDC 的崛起也由该项因素)。

是交易所的支持和广泛合作决定了发展下限。从 USDT 到 USDC 及FDUSD 的崛起之路上都离不开交易所的支持,只有这些交易所的庞大流动性支持,稳定币才能实现平稳起步。

应用场景和财富效应决定发展速度和上限。比较典型的如前文所述的FDUSD,USDC、还有 PayPal 推出的 PYUSD(寄生于 Paypal 钱包),其迅猛发展的关键在于某一细分场景下形成了较强的财富效应或者较为便利的服务,进而提升了用户的采用率。

2、加密资产抵押稳定币(DAI/USDe)

由于加密资产的巨大波动性,其信用基础比以美元无风险资产(国债、美元存款)等相比更弱,因此一般均是超额抵押,但是通过衍生品对冲模式的合成美元也能够实现接近 100%的抵押率;但由于使用的加密资产,通常其又具备去中心化的特点。

1)DAI 的主要运作原理

基本介绍:

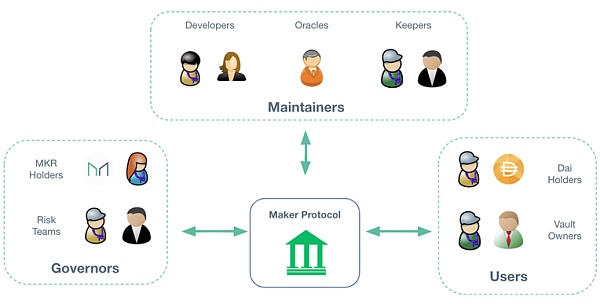

DAI 是目前去中心化稳定币龙头 Maker DAO 于 2017 年正式发行和管理。MakerDAO 是去中心化金融(DeFi)项目,总部位于美国旧金山,创始人为 RuneChristensen。项目投资人包括了 A16z、Paradigm、Polychain Capital 等加密行业知名投资机构,早期主要由 Maker 基金会运营,目前由其社区通过去中心化自治组织(DAO)管理(持有 MRK 代币)稳定币。

主要运作机制:

DAI 整体上也是 1:1 锚定美元。Maker 协议 2017 年推出但抵押的 DAI,主要是允许用户通过质押 ETH 来铸造 DAI;2019 年推出了多抵押品的 DAI,接受 ETH 以外抵押品,除了质押品发生变化外,同时引进了 DAI 存款利息,支持稳定币生息,此外还将抵押品的债券仓更名为保险库 Vault,而单一抵押品生成的稳定币更名为 SAI。

其创建过程如下。

第一步通过 Oasis Borrow 门户或 Instadapp、Zerion、MyEtherWallet 等由社区创建的界面来创建金库(Vault),并锁入特定类型和数量的抵押物来生成 Dai(Maker 协议目前也支持通过 RWA 资产作为抵押品,如房地产抵押贷款、应收账款)。

第二步通过加密钱包来发起、确认交易,同时生成 DAI(相当于抵押借出)

第三步若想赎回抵押物,用户需要偿还其对应的 DAI 数量(相当于偿还债务),并且支付稳定费(相当于风险补偿,或者可以视同为风险参数,以此调节供需,维持 DAI 与美元的 1:1 挂钩,牛市行情,稳定费可高达 15%以上)。第四步,Maker 协议会自动销毁 DAI,并还给用户抵押资产。

图表 13:Maker 协议参与方Source:Maker 官网

DAI 的价格稳定机制。相较于法币抵押的稳定币,其质押资产具有无风险特征,且流动性较高,属于硬性锚定,可以通过储备资产快速稳定价格区间。对于加密资产抵押的去中心化稳定币,加密市场本身的波动和交易会导致锚定的价差,因此需要设定一个价格稳定机制稳定。主要是通过利率调整和清算,利率方面主要涉及稳定费率和 DAI 存款利率(DSR)。稳定费率是基于持续挂钩美元的风险系数,相当于贷款利息;DSR 则相当于获得 DAI 的基础收益率或者是存款利率。这个稳定逻辑类同于传统银行的借贷,假设贷款收入(稳定费收入)低于 DSR 收入(存入 DAI 利息支出),协议整体就会有坏账,要想弥补坏账,则需要增发 MRK(治理代币),那么承受方就转嫁给了 MKR 持有方。这种机制也确保了在稳定费投票时,大家的公正合理。

DAI 的清算机制。如同传统信贷一样,如果抵押物的价值大幅下降,资不抵债的时候,会面临银行的强制回收。DAI 也设置了同样的机制,使用的是荷兰式拍卖(价格阶梯递减,出价即成交),主要拍卖启动模式依据担保品价值与债务的比率决定(清算率),不同用户创建的金库由不同的清算率。比如抵押物为 ETH,质押率 75%,市场价 3000U,则用户最多能拿到 2250U 的 DAI,用户为了保险期间只拿了 2000U 的 DAI,此时抵押资产覆盖率为 1.5,使用敞口为 66.7%,一般面临清算则是,敞口使用率大于质押率,也就是当 ETH 下跌到 2666U 时则面临清算风险。DAI 的锚定稳定协议。从字面上理解比较费劲,如果用传统金融术语表达则是货币互换协议,简单运作就是 DAI 与 USDC 等稳定币资产的互换。换言之,用户存入 1USDC,对等 1:1 汇率也可以铸造 1DAI。此外通过稳定币互换,协议将储备池的 USDC 等法币稳定币转换为美元,用于投资短期美债,进一步提高其收益,反哺其 DSR 收益提高,吸引用户。

DAI 的盈利分析。主要是通过稳定费收入(贷款利息),类比就是 USDT的出入金铸造的资金费率。清算罚金收入;锚定模块的稳定币互换交易费;以及抵质押 RWA 的投资收益。2023 年协议营收 0.96 亿美元。

2)USDe 的主要运作原理

基本介绍:

USDe 是由 Ethena Labs 创设的去中心化链上稳定币,其早期理念是币圈著名 KOL Arthur Hayes 提出,同时该项目也获得了 BitMEX 创始人 Arthur Hayes及其家族基金的投资,此外也包括了 Deribit,Bybit,OKX,Gemini 等一众巨头基金的加持。2024 年 2 月 19 日上线后,供应量火箭式上升,已进入稳定币供应量行业前五,仅次于 FDUSD。

图表 14:稳定币赛道前五供应量(截至 2024 年 5 月)Source:The Block

USDe 的运作原理:中性对冲策略在加密货币的应用

Ethena Labs 的 USDe 是一个合成美元协议。在加密货币中,所谓合成美元协议,就是通过一系列的加密衍生品组合,来实现发行的稳定币与美元进行稳定的挂钩。

在具体的操作上,USDe 使用了德尔塔中性策略,传统意义上,Delta=期权价格变化/标的资产价格变化,那么 Delta 中性一般在金融主要指的是投资组合的价值并不受到资产小幅价格变动的影响,一般就称为 delta 中性(delta 为0)。

Ethena 的中性策略操作如下。用户铸造了 1USDe 的 Ethena 稳定币,ENA同时会在衍生品交易所存入价值 1 美元的 ETH,同时建立做空 1ETHUSD 的永续合约。如果 ETH 下跌 10 倍,那么该合约就赚取了 9ETH 的盈利,那么 ENA总的仓位就是 10 个 ETH,由于价格也下跌了 10 倍,那么就相当于其持仓的总价值没有发生变化;价格上涨同理。以此来确保铸造稳定币的稳定。如果用户选择赎回 USDe,那么 ENA 则会迅速对空头合约进行平仓。USDe 的抵押物其实就是现货 ETH 以及对应的空单,牛市条件下,基本是 100%足额抵押,如果算上 ENA 代币,则广义抵押率超过 120%。

USDe 快速上涨的奥秘:类旁氏机制,但不止于旁氏,本质是一个期限套利金融产品。

首先对于用户铸造 USDe 而言,铸造完成后可以迅速在 Ethena 中进行质押,获取质押收益。这相对于其他的如 USDT 等稳定币,你完全享受不到分红,用传统的金融而言,换言之,任何货币发行都会收铸币税,现有的 USDT完全不分享,USDe 上来就直接将铸币收益拿出来。仅此一项,就足以吸引大机构参与,毕竟 MakerDAO 做到收益率为 8%的时候,市场都已经直接起飞,更不用说,sUSDe(质押 USDe 凭证)收益一度超过 30%。

其次对于$ENA 而言,是项目方的平台治理币。项目方在质押 USDe 获得基础收益的同时,同时还给予 ENA 代币奖励。同时反过来,如果你持有ENA,也可以去参与质押,也会相应的提高质押 USDe 的奖励。

从根本上说来,USDe 它构建了完全基于 ETH 作为底层资产的稳定币架构,其核心锚点在于通过衍生品期货合约维持抵押物的价值稳定,以此作为关键模型,同时为了吸引用户,将构建的投资组合收益回馈给铸造稳定币的用户,使得用户不仅享受稳定币币价的稳固,同时一起享受铸币税的红利;同时发行平台币 ENA,不仅质押 USDe 可以获得 ENA,同时反向的话,也能提高你质押稳定币的收益。它具有旁氏属性,但它并不是一个简单的旁氏,因为其核心盈利模型是一个期限套利,作为个人你其实也可以用这种方式,ENA 做得只是把大家的资金集中起来,做更大的收益集合。

USDe 的盈利模式:

USDe 的铸造本身需要用户的 stETH,同时配合去做永续合约的空单。这里面有两部分收益,一个是 stETH 的质押收益(APY3%-4%),另一个就是吃空单的资金费率。永续合约的资金费率机制比较简单,为尽可能拉平合约与现货价格,当市场的多单大于空单的时候,多头给空头资金费;反之,则空头给多头钱。在牛市行情,多头的资金费率一般会给的相对较高(APY25%),否则难以吸引对手盘。这部分是项目最大的盈利。值得注意的是,项目方把 stETH存入的不是一般的 CEX 上,而是放在了 Cobo、 CEFFU 等托管平台,防止被挪用或 CEX 暴雷。

USDe 核心风险:

USDe 作为加密资产抵押稳定币,其最基础的模型是期现套利,抵押物的价值其实就是现货 ETH 以及对应的空单,牛市条件下,基本是 100%足额抵押,更不用说加上 ENA 本身的的流通市值,这意味着现阶段并不会存在暴雷的风险,但是也有一种例外就是 ETH 的 LST 抵押物(stETH)与 ETH 本身脱钩,这个最近的先例就是 3AC 暴雷时候,stETH 一度脱钩近 8%。最大的风险是规模上限问题,如果在单一交易所的空仓比例过大,很可能面临没有对手盘的问题,进而就会导致资金费率收益的下降。以目前市场的情况来看,安全铸造上限大概为 100 亿美元。其次是质押收益率的可持续问题,这个不赘述,是一个显而易见的问题。还有就是 ENA 的托管模式,理论也有作恶风险,甚至是破产风险,会引发一系列的杠杆清算。最后一个,也是最大的风险就是项目方的风险,卷款跑路。

3)加密资产抵押稳定币赛道小结

相较于法币抵押的稳定币,加密资产抵押稳定币其实并不依赖于场景和中心化交易所。无论是 DAI 还是 USDe,其成功路径都是高度一致,财富效应和透明化管理。无论是 DAI 还是 USDe 均诞生在牛市,并快速增长。得益于牛市增长,脱胎于 DAI 的借贷协议,给了散户加杠杆博取更高收益的机会,同时由于相较于法币抵押的稳定币,加密资产抵押稳定币基本会有基础的存款收益,作为吸引客户的锚,可以视为生息资产,高收益带来的财富效应是加密质押稳定币能够立足及螺旋向上的主要原因。对比 USDT 和 USDC,如果纯持有并不能享受生息红利,同时还有可能因为美元汇率的变化或者通胀,导致资产贬值。

3、无抵押/算法稳定币(FRAX)

算法稳定币的上一个高峰是 UST,一个由 LUNA 创设的算法稳定币,由于其旁氏机制,导致最后崩盘。截止到目前,尚未有火爆出圈的算法稳定币出现在市场,FRAX 等项目目前也不温不火。算法稳定币有 single-token 到 multi-token 两种模式,前者是早期算稳的主要模式,如 AMPL、ESD 等。后者则以 FRAX 为主(混合算法稳定币)。单一代币的纯算法稳定币最大的缺陷在于,除非设计成旁氏模型(高收益率),否则在增长上几乎无法形成很好的场景,而且由于加密市场的极度波动,很难促使用户对算法本身有信心。在这个基础上,FRAX 开发了混合算法稳定币的模型。

FRAX 设计了一个相对复杂的抵押+算法模式的混合稳定币。抵押物主要是USDC 和 FXS(项目治理代币)。其核心立足点是基于套利交易。

主要运行逻辑是:

当协议刚上线时,铸造 1 个 FRAX 需要 1USDC,随着市场对 FRAX 需求增加,USDC 质押率随之下降,如下调至 90%,意味着铸造1FRAX,只需要 0.9USDC,同时燃烧其 0.1 个 FXS 代币。如果赎回,则同样,返还得是 0.9USDC 和 0.1 个 FXS。这种模式得稳定,本质上依赖于套利交易。若 FRAX 小于 1 美元,套利交易会买入 FRAX,然后进行赎回 USDC 和 FXS,同步会卖出 FXS 获利。由于FRAX 在套利交易的需求增加,能够让汇率恢复。反之亦然。最新的第二版,项目引入了算法市场控制器(AMO)。主要进步在于FRAX1:1 锚定美元的前提下,将协议的抵押品放入其它 Defi 协议中赚取营收。

主要的盈利模式:稳定币铸造和销毁的费用,AMO 机制下在各 Defi 协议中的收益;FRAX 借贷。此外还可以用质押的 ETH 等资产坐质押节点,获取收益。目前总市值超 6 亿美元。核心瓶颈:无论是相较于 USDC/USDT 及 DAI 等稳定币即便 FRAX 通过半质押方式提高了安全性,但是由于场景限制(生态内的套利),其上限目前有限。这也是算稳最主要的瓶颈,如何扩展其在加密货币生态的应用场景。

四、赛道前瞻及香港稳定币思考

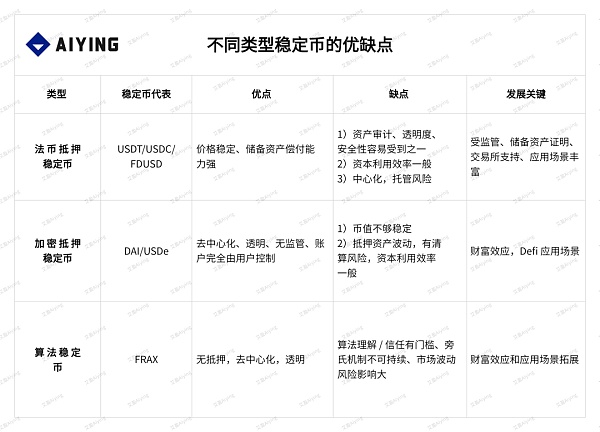

1、不同类型稳定币的优缺点

无论是法币抵押、加密货币抵押或者无抵押的算稳,围绕稳定币的去中心化程度、资金效率、价格稳定方面都有其自身的优缺点和其发展的关键。

2、稳定币赛道小结

通过对稳定币赛道的盘点,可以看到,无论是法币抵押、加密抵押、亦或算法稳定币。其共同的特点在于应用场景的支撑。要么是具有足够便利和信用背书,要么场景内采用其稳定币能为用户赚取收益。USDC 的崛起证明了受监管背书的重要性、FDUSD 崛起证明了交易所引流带来场景的重要性,而 USDe的快速爆发再次实践了,加密货币的项目,唯一最具有原动力的永远是财富效应。

基于以上总结分析,一个稳定币项目,如果想要寻找市场的认可。在现有的市场格局下,其路径是相对明确的。

1)如果是法币抵押稳定币。成功的两大必备条件,一个是合规监管的信任基础;另一个则是交易所/支付机构引流带来的场景加持。二者缺一不可。

2)加密抵押及算稳。成功的必备条件,一个是基础收益率/高收益率,解决用户加密资产周转效率诉求;另一个则是持续拓展的 Defi/支付应用场景。如果具备上述两点,一个稳定币项目才初步具备了成功的可能性。除此外,项目方永远需要在资本效率、价值稳定、去中心化三个层面寻求取舍与平衡。

3、香港稳定币思考

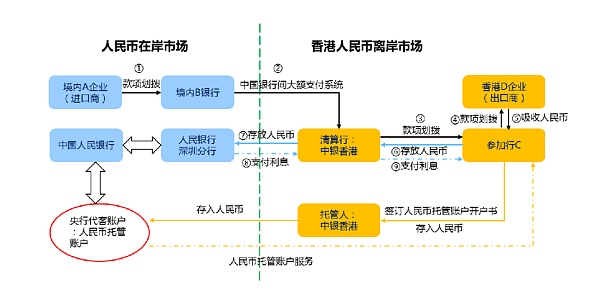

对于香港而言,抛开挂钩美元。剩余剩挂钩港币及离岸人民币。这里面除了监管的刚性问题,纯粹从稳定币的铸造角度,现实层面几乎没有难度,但比较困难的则是铸造之后的应用场景问题(或者说是流通难题),如果无法用于大规模的现实物理世界的支付或者跨国汇兑。仅以加密世界本身而言,即便有大的交易所与之合作,也有较大的阻碍,毕竟美元的信用和流通更强。从监管视角上,香港稳定币监管框架或早或晚都会推出,尤其是在 2023年香港虚拟资产拍照生效以后,稳定币监管趋势相对明确。如果是以港币作为挂钩的法币,可以在如下方面拓展应用:

1)将加密资产的生息效应,引入法币质押。即将港币质押的资产,通过质押资产的收益,分红给用户,获取用户的早期信任。

2)港元稳定币支付。将其扩展成支付工具,而非单纯的交易媒介,包括港元结算的跨境贸易。此外,由于港币与美元是联系汇率,因此如果不是作为一种具有收益的金融产品/支付工具,其存在必要性和吸引力就几乎很少。香港除了港币以外,还有超 10 万亿的离岸人民币及人民币资产(包括离岸人民币债券),其中离岸存款近 1.5 万亿,主要集中在香港、新加坡等地。实际上离岸人民币稳定币并不新鲜,如波场推出的 TCHN、Tether 推出的CNHT,CNHC Group 发行的 CNHC(项目方 2023 年内地被抓,但不是因为稳定币项目)等。分析其尚未成长的主要原因,一方面是因为香港监管框架的不确定,另一方面是并未找到合适契入点,对于离岸人民币而言,核心的关键如下几点:

1)离岸人民币不受境内外汇管制,但持有资产的身份问题仍然是障碍。

从中国人民央行出发,最在意的是人民币的法定地位。如果仅仅是稳定币挂钩

离岸人民币,一方面有利于人民币国际化,更重要的则是有利于激活庞大的离

岸人民币资产。目前最大的瓶颈在于离岸人民币的持有者多为中国大陆身份,

这在实际操作上仍有不小的难题和障碍。

2)有中银香港等银行的机构背书。中银香港是离岸人民币的清算行。如果

发行离岸稳定币,后续清算和托管如果和中银香港绑定,则其核心信任基础则

可以得到解决。

图表 15:跨境贸易项下在岸和离岸人民币流动

3)拓展跨境贸易项下的支付、采购场景,将是离岸人民币最核心的场景应用。

目前的离岸人民币 CNH 主要是来自于跨境贸易、采购、支付,进而在香港/新加坡形成留存,尤其是一带一路国家。因为从全球离岸美元的角度,大多数国家十分缺少美元,加之许多国家本币的不稳定,与中国的贸易就会以人民币形式沉淀。通过离岸人民币稳定币/USDC 交易对,将大幅度提高一带一路国家人民币兑换美元的通道,此外就是贸易项下的支付,可以与跨境支付机构合作,挖掘电商、游戏、商品交易的支付场景。

4)可以尝试构建离岸人民币的独特收入模式。除了传统的铸造、赎回手续费外,更为关键的是如何回馈用户的收益期望。也可以尝试将人民币抵押与美元资产抵押混合,实现汇率中性,实现更高稳定性同时,获取双向的资产短期理财收益,进而作为稳定币的基础收益。此外,也可以考虑将境内高等级信用主体实物资产(RWA)境外进行证券化链上发行,以此作为稳定币收益的另一个锚定方向(参照 DAI),包括离岸人民币的外汇衍生品市场。此外,每年高达 3000 亿元的离岸债券,也可以实现代币化发行。

综合来看,目前无论是港元稳定币还是离岸人民币,最大的难点并不是发行上,而是在应用场景的设计上,从未来的趋势发展上,离岸人民币较之港币具有更为广泛的应用空间和场景。如果强锚定人民币,并且在香港框架下监管,并不会直接与人民币法币地位有冲突,但是在有利的层面,即可以扩大离岸人民币的支付便利性(无需银行开户、随时随地支付),同时丰富了境内人民币资产全球化发行、极大拓展境内人民币资产的全球流动。这在当下外汇管制趋严+经济下行的周期中,具备一定的政策空间和接受度。

声明:本文由入驻金色财经的作者撰写,观点仅代表作者本人,绝不代表金色财经赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

24小时热文

我对 Web3 的第一印象

我对 Web3 的第一印象MetaCat

一文速览UBC的崛起

一文速览UBC的崛起金色财经

翻倍只是山寨季的点火阶段

翻倍只是山寨季的点火阶段金色精选

为什么说公链与Meme本质相同?

为什么说公链与Meme本质相同?金色精选

- 寻求报道

金色财经APPiOS & Android

金色财经APPiOS & Android- 加入社群

Telegram - 意见反馈

- 返回顶部

- 返回底部